2017年,全球液化天然气(LNG)贸易量再创历史新高,达到2.97亿吨(约3900亿立方米),比上年增长了2989万吨。全球LNG贸易量增速延续了近5年的良好势头,增长率在2017年重回两位数,达到了11.20%,这是2011年以来全球LNG贸易量的高增速(见图1)。

1 2017年全球LNG出口情况

亚太地区保持着全球主要出口地区的地位。随着新兴项目的不断投产,澳大利亚和美国是近两年LNG出口增加多的国家,2017年这两个国家的出口增量占全球贸易增量的70%以上。非洲地区传统出口国生产的恢复,也为全球LNG出口增加贡献了力量(见表1)。

1.1 主要LNG出口国情况

卡塔尔仍然是全球大LNG出口国,2017年全年出口8089万吨LNG,但占全球份额已低于三成,降至27.26%。澳大利亚稳居第二,全年出口5578万吨LNG,在全球出口总量中的份额持续增长,达到18.80%。马来西亚、尼日利亚、印度尼西亚、阿尔及利亚、美国、俄罗斯和泰国的LNG出口量均超过1000万吨,位列全球LNG出口大国的第三位至第九位(见表2)。

1.2 新兴产能贡献主要增量

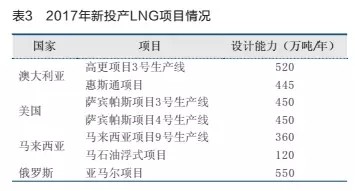

2017年,澳大利亚的LNG出口增量位列世界前列。高更项目(Gorgon)3号生产线和惠斯通项目(Wheatstone)1号生产线投产运营,加之2016年投产的格拉德斯通项目(GLNG)和澳大利亚太平洋项目(APLNG),以及恢复运营的高更项目1号和2号生产线,6条生产线共计出口5578万吨LNG,比上年增长1166万吨,占全球出口增量的39%。

美国的LNG出口量增长近4倍。继2016年萨宾帕斯项目(Sabine Pass)1号、2号生产线投运出口以来,2017年该项目的3号、4号生产线相继投产,美国LNG出口实现了快速增长。2017年,美国共计出口1253万吨LNG,比上年增长367%。

马来西亚项目(MLNG)第9条生产线于年初投运。马石油浮式项目(PFLNG Satu)2016年底成功开采天然气以来,2017年4月出口首船LNG,成为全球进入运营的浮式液化项目。2017年马来西亚出口2694万吨LNG,比上年增加178万吨。

俄罗斯实现出口LNG,亚马尔项目(Yamal LNG)1号生产线2017年底出口首船LNG,实现了俄LNG出口的零突破(见表3)。

1.3 传统项目恢复生产

尼日利亚自2014年因尼日尔三角洲地区动荡、设备维修等原因引发不可抗力条款以来,2017年是满产年,全年共出口2138万吨LNG,比上年增长16%。安哥拉自2016年年中恢复产能以来,2017年出口量有大幅度增长,全年出口372万吨LNG,增幅近400%。随着欧洲南部国家进口需求的增加,阿尔及利亚2017年出口LNG较2016年增加117万吨,增速约为10%。

1.4 少数项目产量略减

受2017年7月的“断交事件”和澳大利亚、美国等国LNG出口带来的压力影响,卡塔尔连续两年LNG出口小幅下降(2016年下降50万吨,2017年下降101万吨)。2018年初,卡塔尔天然气公司(Qatargas)和拉斯拉凡天然气公司(RasGas)合并,凸显了卡塔尔维持全球LNG出口霸主地位的雄心。

印度尼西亚受资源枯竭加速、重大项目进展迟缓、油价回稳等因素影响,2017年LNG出口减少82万吨。挪威受其境内主要气田减产影响,2017年出口LNG比上年减少27万吨。阿联酋LNG出口小幅下降18万吨。

2 2017年全球LNG进口情况

与2016年的“新兴需求”拉动全球LNG贸易增长不同,2017年全球LNG贸易的增量主要来自亚洲和欧洲的传统进口市场(见表4)。亚洲地区进口量占全球进口总量的72.5%,亚洲进口增量的一半以上来自中国。

2.1 主要LNG进口国家与地区情况

日本多年来一直是全球大的LNG进口国,2017年进口量小幅增长,达8442万吨,占全球进口市场的28.44%。中国(除台湾地区)2017年的LNG进口量位居全球第二,达3952万吨。韩国2017年LNG进口量比上年增加了458万吨,进口量为3859万吨,位居全球第三。中日韩三国的LNG进口总量已占全球LNG进口总量的一半以上。印度、中国台湾地区、西班牙、土耳其、法国、埃及、意大利紧随其后(见表5)。

2.2 亚洲进口需求持续高涨

2017年,中国受“煤改气”推进、冬季采暖期中亚管道气进口削减、下游用户需求高涨等因素影响,LNG进口量比上年增加了1244万吨,增幅高达46%,超过韩国成为全球第二大LNG进口国。韩国受国内多台核电机组检修影响,全年LNG进口量增加了458万吨,其增量是排在中国之后的世界第二。巴基斯坦自2015年进口LNG以来保持高增长态势,连续两年进口增量超过160万吨,2017年的增幅更是超过50%。泰国和马来西亚受国内需求增加影响,2017年LNG进口量分别增加了85万吨和54万吨。中国台湾地区受“2025非核家园”政策推行、“8·15大停电”事件的影响,用于发电的天然气需求日益增长,全年进口增加了165万吨。

2.3 欧洲南部需求持续增长

2017年,欧洲南部地区为减轻对俄罗斯进口管道气的依赖,应对核电受制及季节性发电需求,进口LNG数量增加。西班牙工业用气增加,水电枯竭增加发电用气,2017年进口1225万吨LNG,位居欧洲进口量前位。土耳其冬季需求激增,2017年进口784万吨LNG,比上年增长41%。法国受天然气价格下降、煤炭价格上涨、燃煤电厂退役和核电停产等因素影响,全年进口755万吨LNG,增速达36%。葡萄牙保持了2016年以来的高发电用气需求,进口量大增111%,达278万吨。

2.4 英国和中东国家进口量回落明显

英国正大力推进核电和可再生能源发电,2017年的LNG进口量降幅达34%,延续了2016年以来大幅下降的趋势,全年LNG进口量降至490万吨。

埃及2017年国内天然气产量比上年增加超过20%,导致这个2016年全球第二大LNG增量市场进口量减少了17%。阿联酋积极推进可再生能源和本国天然气生产开发,2017年LNG进口量比上年下降30%。

3 2017年全球主要天然气市场价格变化

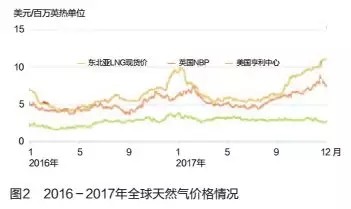

2017年全球天然气价格回升,美国亨利中心(Henry Hub)和欧洲NBP价格以及东北亚LNG现货价格呈现不同程度的增长(见图2)。

3.1 美国现货年均价格稳中略涨

2017年,美国亨利中心年度现货平均价格为2.99美元/百万英热单位,比上年上涨0.47美元/百万英热单位,涨幅约为18.7%。受温和的天气条件以及发电行业消耗减少的影响,价格在2月和3月有所下降。随着居民和工业需求增加,4月份开始略有复苏。亨利中心全年价格基本保持稳定。

3.2 欧洲全年现货价格呈U形变化

2017年,英国NBP年度均价为5.8美元/百万英热单位,比上年上涨24.7%。欧洲地区年初受罕见寒流袭击、煤价反弹等因素影响,LNG现货价格一度逼近7美元/百万英热单位。随着天气转暖、风力发电增加,天然气需求略有下降,4-7月LNG现货价格在5美元/百万英热单位上下徘徊。8月份,欧洲LNG现货价格开始上涨,随着冬季寒潮的到来,加之奥地利天然气枢纽站爆炸等因素影响,至年末,欧洲LNG现货价格已接近9美元/百万英热单位。

3.3 亚洲冬季现货价格高企

2017年,东北亚LNG现货均价为7.7美元/百万英热单位,比上年上涨15.6%。受冬季供暖采购高峰影响,东北亚现货价格的季节性特点尤为突出,年初约为10美元/百万英热单位,年中需求回落,普氏日韩综合到岸价(JKM)相应回落至5~6美元/百万英热单位,至年末已超过10美元/百万英热单位。

4 全球LNG贸易新签合同情况

2017年全球新签订LNG贸易合同67个,除去现货合同(2年及以内)以外,3~5年的中期合同有10个,10年及以上的长期合同有14个(见表6)。

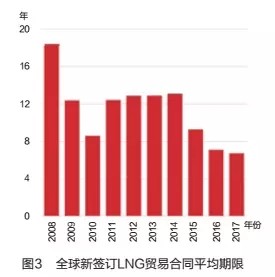

4.1 合同越来越“短小”

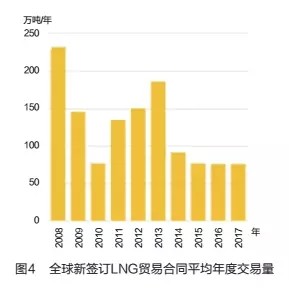

回顾全球LNG贸易的历史,过去大部分购销合同都具有长期(20年及以上)、固定目的地的特点。近年,全球LNG贸易合同渐渐向“更短”“更小”发展,合同期限越来越短,年度合同量越来越小。2017年,全球LNG贸易新签订合同的平均期限不到8年,合同年度交易量不到100万吨(见图3、图4)。

4.2 现货和短期交易量占三成

2011年以来,受季节性短期需求的拉动,加之浮式技术的快速发展,全球LNG现货和短期(合同期在2年以内)贸易呈现快速增长态势。2017年,全球LNG现货和短期贸易量为8900万吨,约占全球LNG贸易总量的30%,比上年增加了2084万吨,增幅达23.4%(见图5)。

4.3 目的地灵活性增加

作为全球大的LNG买家,日本JERA公司曾于2016年宣布不再签订附有目的地条款的合同。日本公平贸易委员会因质疑LNG贸易合同目的地条款阻挠市场公开竞争而开始调查相关情况。这两年的LNG贸易合同开始逐渐取消目的地限制,并增加了转运条款。

5 全球LNG市场前景展望

2020年之前,全球LNG市场供应充足,2020年以后,市场供应存在不确定性。面对市场竞争,LNG交易方式将变得更加灵活。

5.1 短期内市场供应充足

澳大利亚2017年出口5578万吨LNG,占其名义液化能力的91%,加上在建的2660万吨/年液化能力,业界普遍认为,澳大利亚在2018年底或2019年初有望超过卡塔尔,成为全球大LNG出口国。美国现有液化项目和在建液化项目合计6670万吨/年,另有超过6000万吨/年的项目获得批准许可,若进展顺利,美国有望在2022年左右成为全球LNG出口量大的国家。俄罗斯亚马尔项目第2、第3条生产线正在紧锣密鼓建设当中,俄液化能力有望在2020年左右达到2730万吨/年;俄罗斯还有港口LNG、维索茨克LNG等3个LNG项目建设的可能性极大,加上可能建设的远东LNG等6个项目,合计能力接近8260万吨/年。

5.2 长期供应存在不确定因素

澳大利亚2017年初受热浪袭击,加之煤电关停、可再生能源发展缓慢,国内天然气需求一度高涨而面临缺气威胁。卡塔尔联盟垄断不利于LNG出口,有可能使LNG液化项目投资缩减。美国受建设成本、液化成本和运输成本的限制,LNG运至亚洲市场的价格竞争力和买方的进口经济性并不显著,美国本土与亚洲市场的季节性大致重合,将可能加剧旺季价格高涨和淡季销售难度。俄罗斯LNG项目多位于北极和沿海大陆架,面临西方制裁带来的融资以及设备购买等问题,其价格竞争力也有待观察。

继2011-2015年的LNG项目投资大潮后,近年做出投资决定的新增LNG项目凤毛麟角。LNG项目一般需要四至五年才能投产,新增供给预计要在2020年后才会出现。

5.3 亚洲LNG需求有望放缓

随着中亚天然气管道气量提升和LNG合同增量减少,中国LNG进口的增长势头有望在2018年放缓。日本核电重启的进程或将加快,已有4台核电机组宣布计划在2018年重启,面对高度不确定的国内需求,日本LNG进口商正等待有利时机。尽管韩国新政府积极释放“弃核摈煤”信号,但从先期已获批的煤、核电厂的装机容量来看,韩国至少在2020年前很难迎来天然气需求突增。印度国内气价水平较低,本土产量又在复苏,LNG对于印度来说显得昂贵,2017年印度LNG进口增速已大幅放缓至2%,而2016年这一数据为27%。

5.4 欧洲天然气市场多气源竞争加剧

欧洲近年极寒天气频现,煤价反弹高企,法国等国核电厂减产或退役,这些因素将提振地区气电用气需求;同时,北海等传统欧洲油气产区进入稳产后期,减少对俄罗斯管道气的依赖也将进一步提升欧洲地区LNG进口量。中国石油集团经济技术研究院预计,2018年欧洲天然气需求增加7%,增速较2017年上升1个百分点。从俄罗斯进口的管道气、传统的中东与非洲LNG以及美国LNG将在欧洲地区形成激烈竞争。

5.5 LNG新合同面临竞争新趋势

2017年延续过去4年趋势,新签合同数量持续下降。市场买方较少,大多是现有市场和新兴市场的终端用户,且签定的多是对目的地灵活性要求较高的采购合同。2018年市场宽松、定价指数较低和目的地灵活性较高的情况还会持续。预计2018年新项目获批较少,合同签约主要为二次、三次交易,即LNG巨头们(特别是拥有美国LNG的供应商)会重新签订目的地灵活的供应合同,小批量短期合同在2018年有可能进一步增多。随着市场逐渐宽松,买方会更挑剔,条件较宽松、承诺期较短的合同增加了买方的选择性。

5.6 现有LNG合同将面临巨大压力

近期,一些进口市场的天然气需求增速放缓超预期,尤其是东北亚市场。为了应对过剩供应,有的公司已在国际市场出售LNG或相互转售,并一直与供应商谈判推迟合同扩量,要对一些组合合同实行下限量。

对于LNG过剩供应,现有长期合同用户的反应大致可分两类:一类要谋求重新谈判定价,另一类履行合同承诺对转销要求不高。当前现货价格上升,缓解了买方的紧迫需求,一旦现货价格下降,如果油价继续坚挺,将会导致新一轮的价格争议。

(来源:国际石油经济 2018年5月 转载自石油360)